Какие суммы переводов отслеживаются в 2023 году

В связи с ужесточением мер борьбы с отмыванием денег, более строгое отслеживание сумм денежных переводов становится необходимым в 2023 году.

Теперь переводы выше определенной суммы обязательно проверяются на наличие признаков незаконной деятельности. Конкретная сумма зависит от страны, но по общему правилу это 10 000 долларов США или эквивалентная сумма в другой валюте.

При переводе свыше указанной суммы могут возникнуть дополнительные проверки, требующие предоставления информации о происхождении денег. Помните, что необходимо соблюдать законодательство и осуществлять финансовые операции в соответствии с регулирующими нормами.

Некоторые банки и платежные системы могут установить более жесткие правила, требуя проверки переводов уже от меньшей суммы. При сомнениях свяжитесь с профессионалами в этой области.

Но не забывайте, что за передачу денежных средств на большие суммы обычно взимаются высокие комиссии, поэтому хорошо изучите условия провайдеров услуг по переводу денежных средств и выбирайте наиболее выгодный вариант.

Внимательно следите за суммами переводов в 2023 году и передавайте деньги в соответствии с требованиями закона!

Перевод денег по номеру карты

- Комиссия: внутри одного банка, как правило, нет. Между разными банками 1-2,5%.

- Сроки: мгновенно или в течение нескольких минут.

- Лимиты: 100 000 – 2 млн.

- Нужен только номер карты.

Внутри одного банка можно переводить деньги с минимальной комиссией или вообще без нее. За перевод между разными банками обычно взимается комиссия от 1 до 2%, но все зависит от конкретных условий. Например, от того, какую сумму переводят и между какими картами.

В «Тинькофф» бесплатно на карту в другом банке можно переводить до 20 000 рублей в месяц, свыше лимита придется отдать 1,5% от суммы превышения, но не меньше 30 рублей. Условия действуют для большинства карт «Тинькофф» — например, Tinkoff Drive, Tinkoff Black, ALL Airlines, S7 — Tinkoff, «Яндекс.Про», «Перекресток».

Между картами ВТБ платежной системы «Мир» комиссия составляет 1 рубль. На переводы между картами ВТБ платежных систем Visa и Mastercard установлена фиксированная комиссия 30 рублей.

С карты МКБ на карту другого банка без комиссии в рамках ежемесячного льготного лимита можно перевести до 50 000 рублей в зависимости от тарифа. Суммы, превышающие лимит, переводятся с комиссией 1% (минимально 50 рублей).

За перевод крупных сумм почти всегда взимается комиссия — как правило, от 1 до 2,5% от суммы перевода, но не более конкретной суммы, ограниченной банком, если карта депозитная, и до 6-8%, если карта кредитная. Также банки вводят суточные лимиты на суммы перевода — обычно они составляют 1-2 млн рублей, и лимиты на разовый перевод на карту другого банка: от 100 000 до 1 млн рублей. Еще одно ограничение — по количеству переводов. В день их может быть обычно 5-10 в зависимости от условий банка.

Если вы переводите сумму в рамках лимита, но она достаточно крупная, то банк может позвонить вам и уточнить информацию по операции. По закону о переводах физлицами сумм, превышающих 600 000 рублей, банки должны уведомлять ЦБ.

Но переводить крупные суммы по номеру карты невыгодно: перевод проходит через платежные системы, услуги которых обычно дороже, чем через расчетную систему ЦБ, которая работает с реквизитами счетов.

Как подключить СМС Банк открытие

Шаг 1: Получение доступа к СМС Банку

Для того, чтобы начать пользоваться СМС Банком открытие, Вам необходимо получить доступ к этой услуге. Для этого зайдите на сайт Банка Открытие и оформите заявку на подключение.

Шаг 2: Активация услуги с помощью СМС

После того, как Вам будет предоставлен доступ к СМС Банку, необходимо его активировать. Для этого вышлите команду «Активация» на короткий номер, указанный на сайте. В ответ на Ваше сообщение придет код активации, который необходимо будет ввести на сайте Банка Открытие.

Шаг 3: Настройка услуги

Теперь, когда Вы активировали СМС Банк открытие, необходимо его настроить под Ваши нужды. На сайте Банка открытие выберите тип уведомлений, которые будут приходить Вам на мобильный телефон. Вы можете выбрать уведомления о зачислениях/списаниях, о состоянии счетов, а также о доступности новых услуг в банке.

Шаг 4: Начало использования услуги

После всех этапов подключения и настройки услуги, Вы готовы к использованию СМС Банка открытие. Теперь Вы сможете переводить деньги через СМС, получать уведомления об операциях на своих счетах и многое другое. Все это безопасно и удобно!

Исключение платёжных систем из схемы

Основную комиссию забирает себе ПС. Чтобы выключить ее как посредника из процесса перевода в разных странах внедряют разные механизмы. В России – это система быстрых платежей.

Система быстрых платежей (СБП) – сервис, который позволяет физическим лицам мгновенно (в режиме 24/7) переводить деньги по номеру мобильного телефона себе или другим лицам, вне зависимости от того, в каком банке открыты счета отправителя или получателя средств. Для этого необходимо, чтобы эти банки были подключены к Системе быстрых платежей.

В этом случае функцию ПС как хранителя данных обо всех счетах всех клиентов берет на себя ЦБ. Он знает в каких банках у этого номера телефона открыты счета и дальше процесс примерно такой же.

С 1 января 2020 года ЦБ начнёт брать с банков комиссию за использование Системы быстрых платежей, которая позволяет клиентам разных банков переводить деньги друг другу по номеру телефона. Банки, в свою очередь, начнут брать комиссию с клиентов. Регулятор планирует брать 1-6 рублей за перевод в зависимости от суммы — комиссию будут платить поровну банки отправителя и получателя. ЦБ при этом может ограничивать размер комиссии, которую будут брать банки с клиентов.

В Европе это директивы PSD2 и PISP, с помощью которых этим посредником вроде ПС или ЦБ может стать любой игрок с простейшей лицензией. Несмотря на то что директивы совсем молодые уже около трёх тысяч игроков получили эти базовые лицензии. Ключевой тезис PSD2: банк будет обязан предоставить провайдеру платежных услуг финансовую информацию о клиенте и списать деньги с его счета, даже без заключения отдельного договора. Достаточно всего лишь поручения клиента. Таким образом система договорных отношений заменяется на простой автоматизированный алгоритм обмена информацией

И что немаловажно, ключевую роль начинают играть провайдеры платежей, а не держатели средств, то есть Банки. Говоря простым языком, Вы можете создать свою PISP (Payment Initiation Service Provider) и Ваши клиенты смогут осуществлять через Вас платежи со своих расчетных счетов в Банках, не спрашивая их разрешения

На карту пришёл неизвестный платёж — что это может значить

Причин неожиданных зачислений может быть несколько — от ошибки до мошенничества.

Действия мошенников

В сети встречается информация, что с помощью якобы ошибочных переводов действуют мошеннические схемы, по которым происходит завладение денежными средствами владельцев карт. Рисуется следующая схема:

- На постороннюю карту зачисляется определённая сумма.

- С хозяином карты связываются по телефону и сообщают об ошибочном зачислении, просят вернуть деньги на счёт плательщика.

- После возврата мошенник сообщает в свой банк об ошибочном перечислении и просит отменить операцию, вернуть перечисленные средства.

- Банк списывает указанную сумму с карты получателя, но уже из его личных средств.

- Мошенник получает двойной возврат.

Ошибочные переводы могут совершаться в незаконных целях

Всё бы ничего, но по поводу реальности такой схемы возникают смутные сомнения. Каким образом мошенники могут узнать телефон владельца посторонней карты? Как минимум злоумышленник должен иметь доступ к номеру карты и номеру телефона потерпевшего. В своей совокупности такую информацию может получить только знакомый или родственник. Но это ещё не всё. Никакой банк ни при каких условиях не спишет деньги со счёта владельца карты без его согласия, причём согласие, скорее всего, потребуется в письменном виде. Таким образом, предлагаемая схема является страшилкой или чьей-то фантазией.

Другую схему предлагают в следующем виде:

- Юрлицо с целью отмывания денег перечисляет со своего счёта на постороннюю карту денежные средства.

- Представитель организации связывается с получателем, сообщает об ошибке и просит вернуть деньги, указывая при этом личную карту.

- Получатель добросовестно перечисляет неосновательно полученные средства.

- Мошенник получает деньги с «чистой» карты и не подлежащие налогообложению.

Эта схема выглядит более реалистичной, хотя опять возникает вопрос — откуда у мошенников номер телефона получателя? Банк не разглашает информацию о своих клиентах, даже если к ним обратиться с заявлением об ошибочном перечислении. Кроме этого, многоходовочка представляется очень рискованной. Получатель может просто проигнорировать просьбу вернуть деньги и зажить в своё удовольствие. Привлечь его к уголовной ответственности сложно. Вопрос о наличии в подобных действиях признаков мошенничества спорный, хотя прецеденты имеются. Да и у правоохранителей может возникнуть вопрос, что за деньги были перечислены гражданину и откуда они произошли. Если речь идёт о легализации незаконно полученных доходов или об уходе от налогов, вряд ли мошенники будут обращаться в полицию. Схем «обналички» и без таких рискованных операций достаточно.

Таким образом, получение денег от неизвестного плательщика может означать, что в отношении получателя совершаются мошеннические действия или его вовлекают в незаконную схему, но это маловероятно.

Ошибка отправителя

Ошибка отправителя — основная причина неожиданного обогащения. Перепутать цифру в шестнадцати значном номере карты легко, хотя не каждая ошибка позволит перечислить деньги. Первые шесть цифр в номере карты представляют собой индивидуальный банковский код. Если указать не ту цифру, то платёж, скорее всего, не пройдёт, так как платёжная система не сможет идентифицировать банк.

Ошибка отправителя — наиболее частая причина

Вероятность того, что одна ошибка в первых шести цифрах приведёт к идентификации другого банка, стремится к нулю. Особенности онлайн сервисов и личных кабинетов, привязка карт к номерам телефонов также снижают вероятность неправильного перечисления, хотя ошибка всё-таки возможна.

Ошибка банка

Банковские ошибки встречались не так уж и редко до перехода к полному электронному обслуживанию, но в основном они были связаны с неправильностью заполнения платёжных поручений и человеческими ошибками операционистов, работавших с бумажными платежками. Применительно к переводам на карту вероятность банковской ошибки крайне мала.

Банковские ошибки при переводах можно распределить по двум группам:

- Системные (компьютерные) сбои. Подобные ошибки возникают крайне редко. Банковские системы постоянно совершенствуются, но техника есть техника, и сбои возможны. Известны случаи, когда на карты ошибочно зачислялись весьма серьёзные суммы. Банки достаточно быстро вычисляют свои ошибки, и шутить с кредитным учреждением в таких случаях не рекомендуется.

- Операционные ошибки, связанные с человеческим фактором. При карточных операциях процедура автоматизирована, и по вине банка сложно произвести неправильный перевод.

В настоящее время ошибочные операции по вине банка случаются крайне редко.

Возврат/ блокировка денежных средств при переводе по СБП

Если вы, как отправитель, ошибся при проведении перевода (указал неверную сумму, направил перевод другому лицу и пр.), возврат средств может быть проведен только в случае согласия получившего перевод физического лица вернуть средства. Для урегулирования вопроса вам понадобится обратиться напрямую к получателю. При этом Банк не может запретить вам подать заявление в Банк о несогласии с операцией. Для подачи запроса на возврат вам необходимо в течение 30 календарных дней с даты перевода подать заявление на возврат средств в любом офисе Банка или в Интернет-банке, с указанием реквизитов платежа и причин возврата.

При выявлении операций высокого уровня риска (в том числе множественных попытках отправителя путем перебора определить банк, в котором у Получателя открыт счет), исполнение перевода и последующие попытки на переводы СБП прекращается, в приложении СБП МП появляется надпись о подозрении в мошеннических операциях. Если вы увидели такую надпись, это значит, что возможность отправления и получения платежей через СБП уже заблокирована. Для разблокировки вы может подать заявление в свободной форме в любом офисе Банка или в Интернет-банке, с описанием обстоятельств перевода и реквизитов платежа. Официально установленных сроков рассмотрения заявлений на разблокировку пока нет.

Загрузка …

Печатать

ТОП-7 способов перевести деньги без комиссии

Существует несколько способов перевода денег без комиссии, причем как внутри счетов одного банка, так и между разными кредитными организациями.

Перевод внутри одного банка

Транзакции между счетами одного и того же банка практически всегда бесплатны.

Комиссия не взимается вне зависимости от типа операции:

Исключением является только Сбербанк. Он также бесплатно переводит средства внутри своих счетов, но если деньги идут на карту клиента из стороннего региона, то с отправителя удержат комиссию 1% (максимум 1000 рублей).

Осуществить такие транзакции можно:

- Через личный кабинет (например, Сбербанк Онлайн).

- С помощью мобильного банка (перевести как по номеру карты, так и по номеру телефона, к которому привязана карточка получателя).

- В банкомате.

- В отделении банка (в этом случае понадобится взять карту и паспорт).

Между разными банками

В некоторых банках можно воспользоваться онлайн-сервисами для беспроцентного перевода

В некоторых банках можно воспользоваться онлайн-сервисами для беспроцентного перевода

Почти всегда за эту операцию взимается комиссия в размере 0,5%-1,5%.

Но в некоторых банках процент не удерживается, например:

- Тинькофф разрешает переводить до 20 тыс. руб. в месяц на счета других банков. Операция доступна только в мобильном приложении. Если сумма увеличивается, с нее взимается комиссия 1,5% (минимум 30 рублей).

- Рокетбанк позволяет отправлять на счета других кредитных организаций до 100 тыс. руб. в месяц. Однако это возможно только при условии активации тарифа «Все включено», за который также предусмотрена абонентская плата.

Перевод по реквизитам счета

Перевод по реквизитам счета

Это межбанковская операция, с которой также взимается аналогичная комиссия. Однако есть и редкие исключения. Например, клиенты Альфа-Банка могут совершать от 5 до 10 переводов по номерам счетов в другие банки.

Для этого держатель отправляется в отделение и указывает реквизиты получателя:

- Название банка

- БИК и ИНН

- Корреспондентский счет

- Расчетный счет получателя

- Его ФИО

- Назначение платежа

Транзакция через «Вконтакте»

Транзакция через «Вконтакте»

Инструкция довольно простая:

- Необходимо пополнить свой баланс Вконтакте любым удобным способом.

- Затем выбрать получателя.

- Нажать на значок «скрепка».

- Выбрать «Деньги».

- Перевести нужную сумму.

В месяц можно переводить до 75000 рублей, а минимальная сумма составляет 100 рублей. Если месячный лимит исчерпан, начинает взиматься комиссия 0,6% и плюс 20 рублей

Важно понимать, что Вконтакте оказывает такую услугу только в рамках акции. Периодически ее условия меняются, поэтому необходимо следить за обновлениями информации.

Перевод через мобильное приложение

Перевод через мобильное приложение

Многие банки предлагают пополнить баланс кредитной карты через приложение.

Инструкция довольно простая:

- Пользователь заходит в свое приложение.

- Выбирает кредитку, нажимает «Пополнить».

- В выпавшем окне вводит номер карты, указывает нужную сумму.

- Подтверждает операцию с помощью смс-пароля.

Партнерская сеть

Так же можно пополнить счёт без комиссии в различных салонах партнерских сетей банков

Так же можно пополнить счёт без комиссии в различных салонах партнерских сетей банков

Многие банки сотрудничают с партнерами, которые также позволяют пополнить счет без комиссии. Однако это не перевод с карты на карту, а просто внесение наличных на счет.

- «Евросеть»

- «Связной»

- «Билайн»

- «Теле2»

- «Мегафон»

- «БинБанк»

- «Почта России»

- «Почта Банк»

- «КиберПлат» и многие другие

Перевод через баланс мобильного

Перевод через баланс мобильного

Еще один вполне законный, хотя и более длительный вариант перевода – путем пополнения баланса мобильного телефона. Существует 2 варианта действий.

В первом случае последовательность такая:

- С дебетовой карты пополнить баланс мобильного телефона.

- После чего отправиться в офис компании и потребовать расторжения договора.

- Через какое-то время (в день обращения или спустя 2-3 рабочих дня) оператор обязан рассчитаться и выдать лишнюю сумму наличными.

Чтобы реализовать этот способ, необходимо предварительно проконсультироваться по горячей линии, как можно расторгнуть договор, какова процедура, лимиты и сроки получения наличных и т.п. В целом это вполне работающий способ, с помощью которого можно перевести деньги как себе, так и другому человеку. Однако лимит пополнения счета мобильного небольшой – обычно не более 15000 рублей в день и даже меньше.

Во втором случае средства можно перевести даже с кредитной карты. Последовательность действий точно такая же, но выгода гораздо больше. Если просто пополнить мобильный с кредитки, проценты за такую операцию не начисляются, и никаких комиссий не взимается. Даже если потом перевести деньги со счета телефона на другую (дебетовую) карту, все равно эта операция может оказаться выгодной благодаря экономии на банковских процентах (ставка по кредиткам обычно довольно большая – от 20% годовых).

Способы и условия выполнения переводов по номеру телефона

Рассмотрим возможные способы проведения транзакций по номеру телефона и индивидуальные условия выполнения операций.

В личном кабинете на официальном сайте банка

Чтобы перевести деньги через личный кабинет, нужно:

Возможно, вам придет подтверждающее СМС с кодом, который потребуется ввести в специальном поле.

Уточняйте лимиты, максимальную сумму и количество переводов, а также возможность перечисления денег с кредитных карт и условия транзакции в вашем банке.

Через банкомат или терминал

Практически во всех терминалах самообслуживания и банкоматах существует сервис перевода денежных средств только по номеру телефона. Следуйте нашей пошаговой инструкции, чтобы быстро и безопасно осуществить транзакцию через банкомат:

Убедитесь, что устройство исправно и вставьте карту → введите ПИН-код, соблюдая правила безопасности → «Платежи и переводы» → «Переводы» → «По номеру» → вводим номер получателя → сумма → внимательно проверяем данные → подтверждаем операцию.

Чек будет сохранен в истории операций по вашей карте.

Перевод по номеру телефона через мобильное приложение

Мобильные приложения банков также предоставляют возможность переводить денежные средства по номеру телефона. Чтобы осуществить операцию, следуйте стандартному алгоритму:

- Войдите в мобильное приложение.

- В открывшемся интерфейсе выберите пункт «Платежи».

- Введите данные получателя вручную или выберите его из выпадающего списка ваших телефонных контактов.

- Если в приложении активировано несколько счетов или карт, выберите ту, с которой будет осуществляться транзакция.

- Убедитесь, что данные введены правильно.

- Нажмите кнопку «Перевести».

После удачного выполнения перевода клиент сможет сохранить данную операцию в качестве шаблона, чтобы в дальнейшем не тратить время, заполняя форму. Это может пригодиться, если вы часто переводите деньги на один и тот же счет.

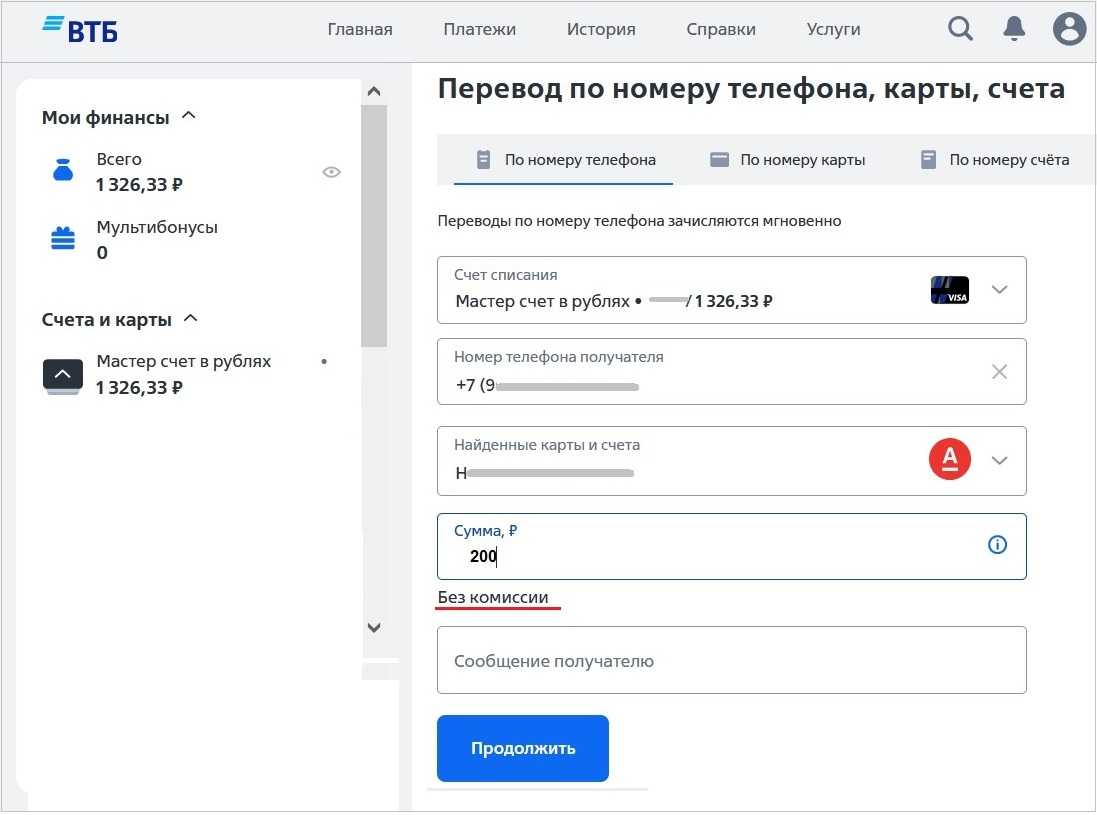

Перечисляем деньги через SMS

Несмотря на множество современных приложений, позволяющих отправлять деньги по номеру телефона, одним из самых удобных способов перевода средств остаются обычные SMS-сообщения.

ВНИМАНИЕ! Для осуществления операции не нужен современный смартфон, подключенный к интернету. Провести транзакцию можно, имея под рукой даже самый простой гаджет, который зарегистрирован в системе «Мобильный банк»

Для того чтобы провести операцию, нужно отправить SMS-сообщение на короткий номер телефона (текст сообщения и короткий номер зависят от вашего банка). На примере Сбербанка рассказываем, как отправить деньги по номеру телефона через простое СМС-сообщение.

Отправляем сообщение на номер 900 с текстом «ПЕРЕВОД 9111111111 *****», где:

- 9111111111 – номер получателя без кода страны;

- ***** – сумма платежа в рублях.

Чтобы подтвердить операцию, банк вышлет вам сообщение, в котором будут указаны код платежа, а также имя, отчество и первая буква фамилии получателя. Внимательно проверьте введенные данные. Если данные введены корректно, вам потребуется отправить полученный код на номер 900. После этого получатель и отправитель получат СМС-сообщения, уведомляющие об успешно проведенной транзакции.

Через USSD-команды

USSD-запросы — это короткие коды, позволяющие подключать и отключать услуги, контролировать баланс и переводить деньги. При отсутствии подключения к интернету или смартфона с мобильным приложением, можно совершить операцию посредством USSD-запроса. Этот способ удобен для владельцев простых устройств.

ВАЖНО! Этот способ отличается от переводов посредством SMS тем, что запрос будет исполнен даже в том случае, если на балансе отправителя нет денег для отправки сообщения. Для примера снова обратимся к Сбербанку:

Для примера снова обратимся к Сбербанку:

- Наберите следующий запрос: *900*12*ХХХХХХХХХХ*ZZZ#, где: ХХХХХХХХХХ – номер получателя; ZZZ – сумма перевода.

- Нажмите клавишу вызова.

Единственным недочетом операций, проводимых через USSD-запросы, является то, что после выполнения транзакции отправитель не получает никакого подтверждения: ни сообщения, ни чека.

Почему не получается перевести деньги по номеру телефона

Для успешного перечисления требуется, чтобы:

- На обоих номерах телефонов (и у отправителя, и у получателя) был установлен «Мобильный банк».

- Размер транзакции должен быть не менее определенной суммы (например, в Сбербанке это 10 руб.).

- Уточняйте лимиты на сумму перевода. Некоторые банки ограничиваются суммой в 10000 рублей, другие позволяют переводить более крупные переводы.

- Транзакция должна быть проведена в рублях.

Уточняйте условия переводов в вашем банке: некоторые организации не позволяют перечислять деньги с кредитных, виртуальных и корпоративных карт.

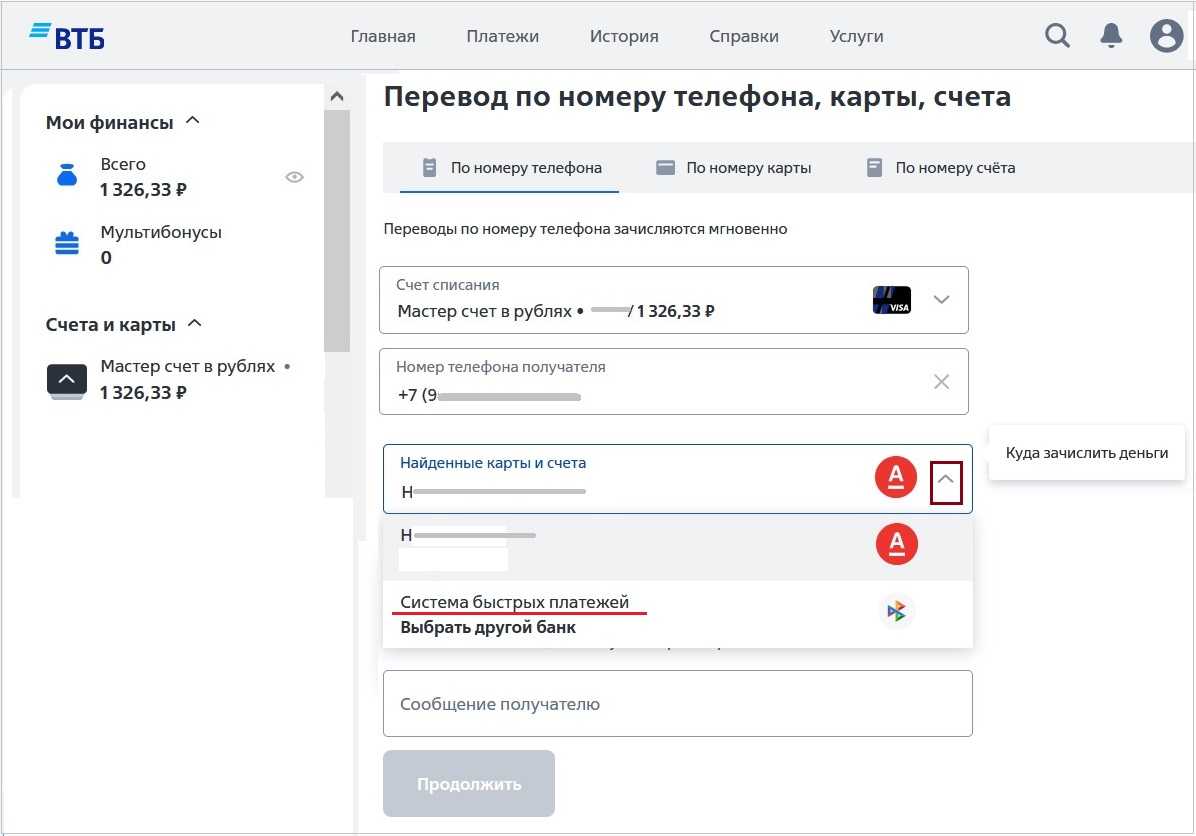

Заполнение полей для перевода

Рис. 3. Ввод данных для перевода по номеру телефона.

Необходимо правильно, без ошибок ввести данные, чтобы заполнить все поля (рис. 3). Счет списания — это счет, с которого будут списаны деньги.

Номер телефона получателя — тот номер, на который надо сделать перевод. Можно ввести любой номер. Если требуется перевести деньги самому себе из ВТБ в другой свой банк, можно ввести свой номер.

Ввод телефона начинается с цифр +7. Можно ввести цифру 7, знак плюс будет добавлен автоматически. Далее набираем подряд все цифры номера. Нельзя допустить ошибку ни в одной цифре, будьте внимательны!

После того, как номер телефона введен, может появиться еще одно поле «Найденные карты и счета» (рис. 3). Дело в том, что один и тот же телефон может быть привязан к разным онлайн-банкам. В конце этого поля есть галочка, на которую можно кликнуть, и выбрать подходящий банк (рис. 4).

Рис. 4. В поле «Найденные карты и счета» есть «Система быстрых платежей».

Передача денег на счет другого человека

Передача денег на счет другого человека – это несложный процесс, который может быть выполнен несколькими различными способами. Во-первых, можно воспользоваться услугами банка и отправить деньги через банковскую переводную систему. Во-вторых, можно использовать электронные системы перевода, такие как WebMoney, PayPal или Яндекс.Деньги.

Чтобы перевести деньги через банковскую систему, необходимо знать реквизиты счета получателя, включая номер счета и название банка. Затем, нужно заполнить специальную форму перевода в своем банке, указав сумму перевода и дополнительные условия, если необходимо. Некоторые банки также предоставляют возможность выполнения перевода через онлайн-банкинг или мобильное приложение.

Для переводов через электронные системы необходимо иметь аккаунт в соответствующей системе и зарегистрировать свои банковские данные. После этого, процесс перевода может быть выполнен через веб-интерфейс или приложение на смартфоне

Важно убедиться, что получатель указывает правильный номер своей учетной записи и тип аккаунта (привязанный к банку, кредитная карта и т.д.), чтобы избежать ошибок

- Передача денег между банковскими счетами – это самый надежный способ, так как все операции происходят с использованием системы профессионалов и подкрепляются государственными гарантиями. Но такой способ является дороже других и занимает больше времени.

- Перевод через онлайн-системы работает быстрее, но возможны задержки из-за технических проблем или отлагательных действий электронных кошельков. Кроме того, необходимо гарантировать безопасность аккаунта, чтобы избежать кражи денег.

Необходимо всегда проверять правильность указания номеров счета и данные получателя, чтобы избежать потери денег. Также следует быть внимательным при работе с электронными системами передачи денег, чтобы защитить свой профиль и избегать мошенничества.

Условия переводов

По условиям обслуживания, внутрибанковские переводы совершаются бесплатно. Это означает, что владелец карточки или счета Альфа-Банка можете перевести деньги себе или другому клиенту этого банка без комиссии. Сумма будет ограничена, по правилам финансовой структуры.

Но есть исключение: держателю кредитной карты придется оплатить услуги банку при желании отправить заемные деньги с карточного счета.

Комиссию взимают и при перечислении средств в другой банк. Рассмотрим способы отправки денег и их стоимость.

С карты на карту

Возможно перевести по номеру телефона. В этом случае не будет комиссии за переводы в любой банк РФ вплоть до 100 тыс. рублей в месяц. За то, что свыше лимита, комиссия составит 0,5% от суммы перевода. Ищите сервис перевода по номеру телефона, например, в мобильном приложении Альфа-Банка.

Перевод по номеру карты также возможен, но тут может быть комиссия. Стоимость операции зависит от статуса карточки и суммы перевода:

- 0% при перечислении денег между счетами дебетовых карт Альфа-Банка;

- 0% для зачисления денег с карточного счета любого другой структуры клиенту Альфа-Банка;

- 1,95% (min 30 рублей за операцию) составит комиссия Альфа банка за перевод в другой банк. Такой же тариф действует для отправки денег между карточками разных банков;

- 5,9% (min 500 рублей) при отправке средств со счета кредитки;

- 0,7% от суммы, минимум 990, но не более 9900 рублей для международных переводов, на карты зарубежных банков со счета дебетовой карточки Альфа-Банка.

Стоит знать о некоторых ограничениях: владельцы карты могут отправить в сутки не более 150 000 рублей с учетом комиссии. За календарный месяц общая сумма переводов не должна превышать 1,5 млн. рублей. Допускается произвести не более 50 операций в месяц.

Через банкомат

Этот способ имеет свои преимущества: достаточно найти ближайший банкомат с функцией переводов. Отправка денег займет считанные минуты. Тарифы и условия следующие:

- 0% для отправки денег между «счетами» своего банка. В сутки можно перевести не более 200 000 рублей, в месяц – не более 1,3 млн. рублей;

- 0% с карты сторонней структуры на счет в Альфа-Банке. Размер одного платежа не должен превышать 75 тысяч рублей;

- 1,6% (но не менее 50 рублей) при зачислении с дебетовой карты Альфа-Банка на счета в сторонние структуры;

- 1,6% (не менее 50 рублей) при расчетах между картами сторонних банков.

На ЭПС

Электронные платежные системы (ЭПС) все чаще используются россиянами. Одна из самых популярных, Яндекс-Деньги предлагает собственные карты. Не удивительно, что банки включили в линейку услуг переводы на счета пользователям ЭПС.

Клиенты Альфа-Банка могут осуществлять переводы и пополнения счетов трех систем: Яндекс-Деньги, Qiwi, Webmoney. Для этого необходимо настроить в меню Альфа-Клик соответствующий функционал.

Для переводов с карточных счетов взимаются комиссии по тарифам банка. Если же потребуется пополнить карту с аккаунта в ЭПС, стоимость услуг будет зависеть от тарифов системы-отправителя.